คลื่นลูกใหม่กับนวัตกรรมของการปล่อยสินเชื่อ

โดย…คุณ Pham Quang Minh ผู้จัดการทั่วไปของ Mambu ประเทศไทย

สินเชื่อดิจิทัลในประเทศไทยเติบโตอย่างมากนับตั้งแต่ธนาคารกลางเปิดตัว Digital Personal Lending License ในปี 2563 โดยมีผู้ให้บริการหลายราย เช่น MoneyTunder, Line BK หรือ Rabbit Cash เป็นต้น ซึ่งทำให้ได้รับประโยชน์จากกระบวนการปล่อยสินเชื่อดิจิทัล ตัวอย่างเช่น MoneyTunder ที่มีรายงานการดาวน์โหลดมากกว่า 8 ล้านครั้ง ในขณะที่ Line BK มีฐานลูกค้ามากกว่า 4.7 ล้านคนในช่วงครึ่งแรกของปี 2565 เนื่องจากความต้องการสภาพคล่องของครัวเรือนที่เพิ่มขึ้นอย่างต่อเนื่อง สถาบันเหล่านี้จึงหาทางรับมืออย่างมีประสิทธิภาพและรวดเร็ว

อ้างอิงจาก Ascend Money บริษัทสตาร์ทอัพฟินเทคของไทยที่อยู่เบื้องหลังบริการอีวอลเล็ตที่หลายคนรู้จักอย่าง TrueMoney ระบุว่า เงินที่ได้จากการระดมทุนในรอบนี้จะนำไปใช้เพื่อขยายแอปพลิเคชันอีวอลเล็ตของบริษัทอย่าง TrueMoney Wallet และขยายบริการทางการเงินดิจิทัล ตั้งแต่สินเชื่อดิจิทัลและการลงทุนดิจิทัล ไปจนถึงการโอนเงินข้ามพรมแดนในเอเชียตะวันออกเฉียงใต้ จากรายงาน 2021 Mobile Wallets ของบริษัทฟินเทคสัญชาติอังกฤษแห่งหนึ่งระบุว่า TrueMoney เป็นแอปพลิเคชันที่ได้รับความนิยมมากที่สุด ด้วยส่วนแบ่งทางการตลาด ถึง 53% ในไทย

ความต้องการสินเชื่อดิจิทัลที่เพิ่มขึ้นนั้นส่วนใหญ่มาจากข้อกำหนดที่เข้าถึงได้ง่ายขึ้น โดยสาสามารถใช้ข้อมูลอื่นในการตรวจสอบได้ เช่น ค่าสาธารณูปโภค หรือค่าโทรศัพท์ใช้สำหรับการอนุมัติสินเชื่อ เพื่อเป็นการช่วยให้ผู้ที่ไม่มีรายได้ประจำ หรือไม่มีหลักทรัพย์ค้ำประกัน สามารถเข้าถึง การให้กู้ยืมแบบดิจิทัลเป็นการแก้ปัญหาด้านการเข้าถึงทางสังคมการเงินในประเทศไทยกับกลุ่มคนที่ไม่ได้รับสินเชื่อธนาคาร จากการที่คอยช่วยเหลือผู้ให้บริการ จึงทำให้สามารถเข้าถึงลูกค้าและส่วนแบ่งตลาด ได้มากกว่าครึ่งหนึ่งของผู้ใช้ MoneyThunder ที่เคยถูกปฏิเสธสินเชื่อจากธนาคารอย่างเป็นทางการ และ กว่า 40% เคยเป็นผู้กู้เงินด่วน

การให้ยืมแบบดิจิทัลกำลังเป็นเรื่องที่น่าจับตามอง และยังได้รับความสำคัญ จากเป็นสถานการณ์ที่ทั้งสองฝ่ายได้ประโยชน์ทั้งจากผู้ให้กู้และผู้ยืม ลูกค้าจะได้รับประสบการณ์ลูกค้าที่เหนือกว่า ไม่เพียงแต่ในแง่ของกระบวนการและข้อกำหนดในการขอสินเชื่อเท่านั้น แต่ยังใช้เวลาอนุมัติไม่นาน เนื่องจากมีเงินทุนพร้อมให้บริการที่เร็วขึ้น ผู้ให้กู้ยังสามารถประหยัดต้นทุน เพราะการใช้ดิจิทัลทำให้ลดขนาดการดำเนินงานของส่วนหน้าบ้านและหลังบ้านได้ และมีประสิทธิภาพที่มากยิ่งขึ้น ผู้ให้กู้ไม่เพียงแค่ได้ลูกค้า และยังประหยัดเวลามากขึ้น แต่ยังสามารถกำหนดราคา กำไรที่สูงขึ้นได้เช่นกัน เนื่องจากพวกเขาสามารถตัดสินใจด้านสินเชื่อได้เร็วกว่าธนาคาร ทำให้กำไรเพิ่มขึ้นทั้งสองอย่าง ทั้งเรื่องของการประหยัดต้นทุน และเพิ่มปริมาณรายได้ จากการเข้าถึงลูกค้าที่มีบัญชีต่ำเหล่านี้ทั้งหมด

สินเชื่อเปรียบเสมือนหัวใจหลักสำคัญของการทำกำไรในสถาบันการเงิน แต่ปัจจุบันรูปแบบของการอนุมัติสินเชื่ออาจเปลี่ยนแปลงเป็นในรูปแบบของการให้กู้ยืมแบบดิจิทัลอย่างแท้จริง ซึ่งอาจจะเป็นปัจจัยที่ทำให้ต้องทบทวนอีกครั้งในเรื่องของข้อเสนอสินเชื่อทั้งหมดที่มีการเปลี่ยนแปลงตลอดเวลา มีปัจจัยเล็ก ๆ ที่มีอิทธิพลต่อการเปลี่ยนแปลงครั้งนี้ ทำให้การให้สินเชื่อแบบดิจิทัลเป็นวิธีเดียวที่จพทำความเข้าใจการให้สินเชื่อ: การใช้ประโยชน์จากเทคโนโลยีดิจิทัลและนวัตกรรรมในการจัดองค์ประกอบเพื่อนำเสนอลูกค้าโดยให้ลูกค้าเป็นหัวใจหลัก และได้เปรียบในการแข่งขัน

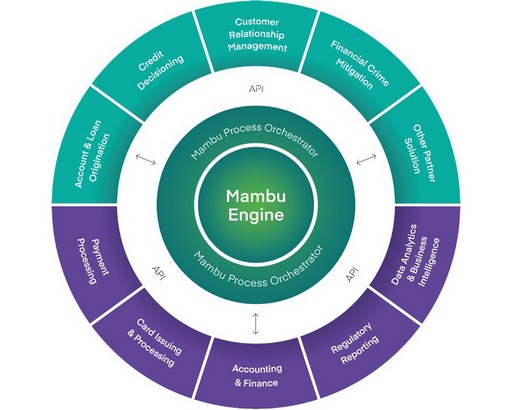

ผู้ให้สินเชื่อดิจิทัลสามารถใช้ประโยชน์จากเทคโนโลยีและช่องทางดิจิทัลเพื่อเข้าถึงลูกค้าใหม่และฐานลูกค้าเดิมเพื่อขอสินเชื่อ รับการเบิกจ่ายสินเชื่อ สอบถามข้อมูลต่าง ๆ การบริการด้านบัญชี และชำระเงินจากระยะไกล การก้าวเข้าสู่ดิจิทัลช่วยทำให้อะไรหลาย ๆ อย่าง ง่ายยิ่งขึ้น เช่น เรื่องของความสะดวกสบาย และเปิดโลกใหม่ โลกแห่งความเป็นไปได้ ด้วยนวัตกรรมที่สร้างผลิตภัณฑ์ใหม่มา ตราบใดที่ทางธนาคารยังมีความคล่องตัว รวดเร็ว และเปิดตัวผลิตภัณฑ์ใหม่ ความสามารถในการแยกส่วนจึงเป็นบันไดสู่ความสำเร็จในเรื่องของ อินเทอร์เฟซ หรือที่รู้จักอีกอย่างว่า การเขียนโปรแกรมแอปพลิเคชัน (API) ซึ่งเป็นช่องทางที่จะทำการเพิ่มฟีเจอร์ต่าง ๆ ได้ง่าย รวดเร็ว และยังประหยัดต้นทุน Mambu ซึ่งเป็นแพลตฟอร์มการธนาคารหลักบนระบบคลาวด์ (Cloud Banking Platform) ที่มีความเชี่ยวชาญด้านความสามารถในการแยกส่วน โดยให้บริการลูกค้ามากกว่า 250 แห่ง ใน 65 ประเทศทั่วโลก ซึ่งมีตั้งแต่ธนาคารรายใหญ่ไปจนถึงรายย่อย ผู้ปล่อยสินเชื่อ Fintech ชั้นนำ ผู้ค้าปลีก (Retail) ผู้ให้บริการโทรคมนาคม และ อื่นๆอีกทั่วโลก เพื่อการเติบโตผ่านการนำการแยกส่วนในการรวมเข้าด้วยกัน

ประการแรก เทคโนโลยีดิจิทัล และโปรแกรมปัญญาประดิษฐ์ช่วยปลดล็อคศักยภาพของข้อมูลในเชิงของการวิเคราะห์ข้อมูลเพื่ออนุมัติสินเชื่อ การใช้ real-time data จากการทำธุรกรรม การขายออนไลน์ หรือโทรคมาคมช่วยทำให้สามารถประเมินความเสี่ยงในการกู้ยืม และพัฒนาโมเดลของธุรกิจสินเชื่อได้อีกด้วย ข้อมูลเหล่านี้ยังสามารถช่วยธุรกิจในรูปแบบ cross-functional หรือการบริหารที่ข้ามสายงาน ในเชิงของการตลาดและการขายเป็นตัวอย่าง และยังช่วยสร้างการจำแนกประเภทข้อมูลที่เป็นการขายกี่ยวเนื่องจากสินค้าหลัก

อย่างที่สอง ลูกค้าค่อย ๆ เริ่มมีความต้องการที่มากขึ้น พร้อมความคุ้มค่าที่มากขึ้น และความสะดวกสบายเหนือสิ่งอื่นใด ลูกค้าชาวไทยคาดหวังการทำการตลาดแบบเข้าใจลูกค้ามากขึ้น (ตรงใจลูกค้า) ไม่ใช่แค่ในส่วนของการเงิน และการธนาคาร แต่รวมไปถึงค้าปลีก อาหารและเครื่องดื่ม หรือ การท่องเที่ยว ความเสี่ยงในการแข่งขันได้ปรับราคา และก่อให้เกิดรอบจ่ายเบิกที่รวดเร็วกว่าเดิม ด้วยเงินทุกที่มีอยู่ในทันที จึงทำให้เป็นตัวแปรสำคัญในการแข่งขันในตลาดกู้ยืม

อย่างที่สาม ตลาดนี้ถูกคาดหวังให้มีการแข่งขันที่มากขึ้น เพราะธนาคารพาณิชย์ที่ดำเนินธุรกิจบนช่องทางดิจิทัลจะเริ่มให้บริการในปีหน้า ตัวเลือกของลูกค้าจะมากขึ้น จากการเลือกกู้ยืมจากธนาคารพานิชย์ขนาดใหญ่ ธนาคารพานิชย์ที่มีขนาดรองลงมา บริษัท Fintech หรือ การปรับใช้การเงินแบบฝังตัวในช่องทางที่ไม่มีระบบการจัดการการเงิน ตัวอย่างเช่น แอปส่งอาหาร หรือช้อปปิ้ง แค่ธุรกิจที่ปรับตัวเข้ากับองค์ประกอบเหล่านี้จะช่วยทำให้เติบโตขึ้นอย่างรวดเร็ว ก่อให้เกิดการกู้ยืมแบบไร้รอยต่อ หรือสะดวกสบายนั่นเอง

การกู้ยืมแบบดิจิทัลมีความท้าทาย เพราะเนื่องจากการทำของธนาคารแบบเก่า หรือทำงานแบบแยกส่วน (operations, risk, credit decisioning, analytics, or IT) จำเป็นที่จะต้องทำงานร่วมกันเป็นมีประสิทธิภาพ เพราะว่าแต่ละแผนกมีการปรับตัวที่แตกต่างกัน หลายองค์กรไม่สามารถปรับตัวเข้ากับความซับซ้อน และใช้ประโยชน์จากเครื่องมือใหม่ๆได้ ทำให้พวกเขาสูญเสียข้อได้เปรียบเชิงธุรกิจ และลูกค้าไป ในการปรับตัวในยุคนี้ ผู้ให้บริการสินเชื่อ ยึดหลัก agile หรือการจัดการที่ว่องไว ด้วยกันกับใช้ cloud native platform หรือรูปแบบของการพัฒนาแอปพลิเคชันยุคใหม่ โดยออกแบบเพื่อรองรับ การประมวลผลในรูปแบบคลาวด์ เช่น Mambu ช่วยทำให้ทันกับตลาดที่พัฒนาแล้ว และปรับเปลี่ยนความคาดหวังของลูกค้า ได้อย่างอิสระและรวดเร็ว